当前税务稽查风声紧,电商、直播和微商都在自查自纠。问题来了:

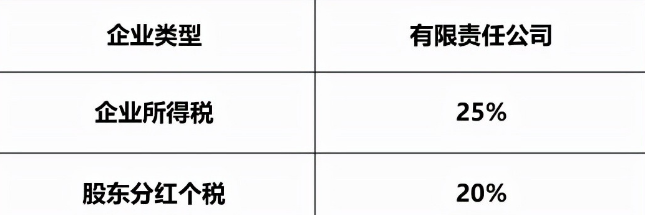

①电商缴纳企业所得税25%,股东分红之后缴纳个人所得税20%。

②主播缴纳个人所得税,税率为45%。

①和②有什么区别?

第一,电商公司和传统公司纳税并无区别

需缴纳企业经营所得税25%和股东红利个人所得税20%

企业所得利润先按照25%的税率缴纳企业所得税,然后公司对主播进行利润分配,作为股息、红利所得按20%税率纳税。

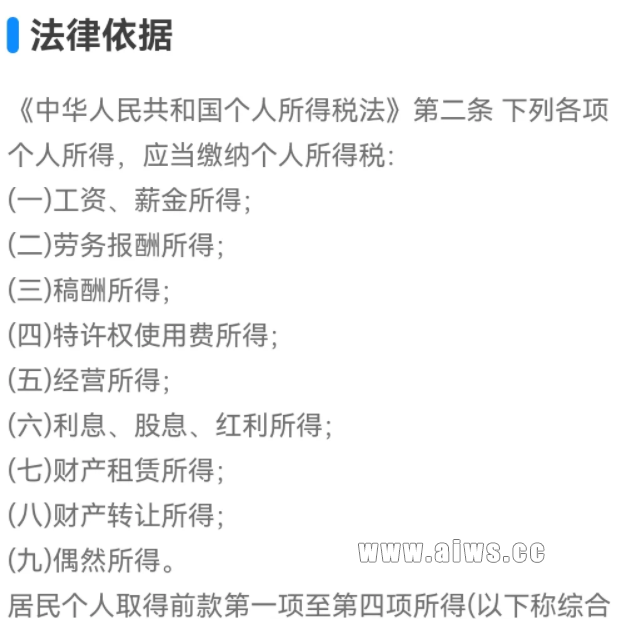

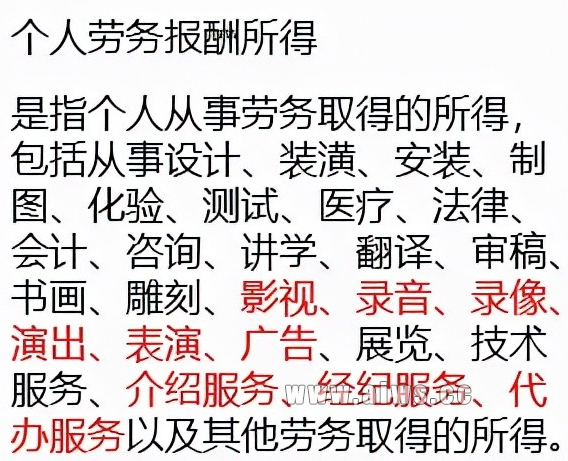

第二、主播取得佣金和坑位费属于个人劳务报酬,适用45%的税率

《个人所得税法实施条例》第六条,对于“个人劳务报酬所得”做了明确界定,如下。

①根据税务部门的解释,明星和演艺界人士的演出收入,属于个人劳务报酬所得。

②网红直播、微商涉及的影视、演出、表演、广告、经纪服务等项目,也属于个人所得税法实施条例中列明的劳务报酬的项目,个人从事以上项目,应当按照劳务报酬征收个人所得税。

③据此,主播取得的佣金和坑位费,属于个人劳务报酬所得。如果年度综合应纳税所得额超过96万元,则达到最高的税级距,应当适用45%的税率。

第三,税务认定主播属于演艺劳务报酬所得的理由如下

①主播从事直播带货取得的佣金,是主播通过向委托方提供出镜、宣传、网络推广等营销方式来取得的收入。

②由于这类劳务具有明显的人身依附性,包括主播的个人知名度,形象,口碑等因素。客户也是通过主播特有的话术,设定粉丝喜欢模式而选择下单。因此税务判定主播所收取的佣金属于个人劳务报酬所得。

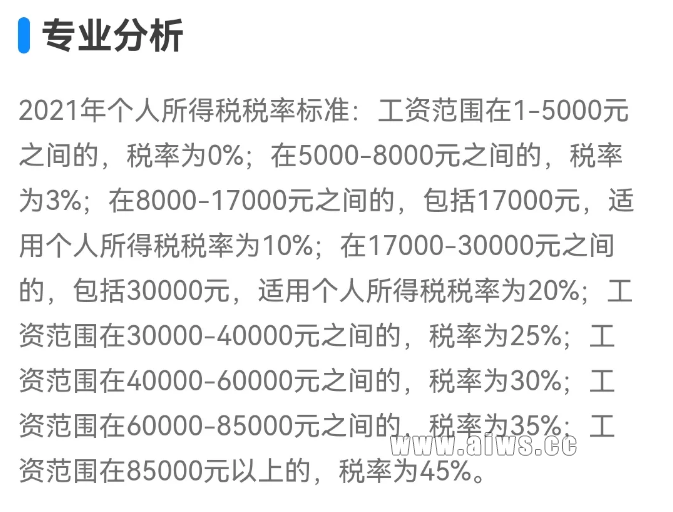

③按综合所得(含劳务报酬所得)申报,税率如下表。最高为45%

第四,应区分主播劳务所得与经营所得

①如果网红直播、微商为商家带货,收取佣金和坑位费,属于个人劳务报酬所得。

②如果网红直播、微商通过网络平台直接销售货物(比如天猫店铺自播),则不属于个人所得税法中列明的劳务报酬项目。

税务部门在实际稽核中,根据其业务实质,符合存在合理的成本费用、有雇工等条件,判断其为“个人从事其他生产、经营活动取得的所得”,可按从事其他生产、经营活动取得的所得进行管理。在满足核定征收的其他条件时,可以按照核定征收率进行个人所得税征收。

版权:【注明为本站原创的文章,转载请注明出处与原文地址!

本站部分转载文章能找到原作者的我们都会注明,若文章涉及版权,有侵犯到您的权利,请及时联系我们删除。请发至邮箱:253849310@qq.com 。

标题:缴所得税:电商20%, 直播45%, 区别在哪?

本文链接:http://www.aiws.cc/jzbs/c379.html

描述:当前税务稽查风声紧,电商、直播和微商都在自查自纠。问题来了:①电商缴纳企业所得税25%,股东分红之后缴纳个人所得税20%。②主播缴纳个人所得税,税率为45%。①和②有什么区别?第一,电商公司和传统公司

更多信息请关注微信:13534259410